こんにちは。misato です。

今回は「化粧品業界の日系大手3社 資生堂・花王・コーセーの比較」をテーマに書いていきたいと思います。

グラフを用いながらわかりやすく解説していきます。

▼こちらの記事はこのような方におすすめです。

❶化粧品メーカーへの就職・転職をお考えの方

❷化粧品メーカーのランキングに興味のある方

❸化粧品業界の特徴について知りたい方

私は大手メーカーに勤務しています。

メーカーでのマーケティング、広報IRの経験を活かして、いろいろな業界の市場規模や各社メーカーの戦略を分析しています。

業界研究のやり方についてはこちらに詳しく書いていますのでよかったらこちらも参考にしてください。

こちらのページの最後に各社の詳細な企業研究(各社の売上規模や強み、今後の戦略などをまとめたもの)へのリンクも貼っています。

どうぞ最後までお付き合いください!

はじめに

今回比較する会社は以下3社です。

・花王株式会社(以下、花王)

・株式会社資生堂(以下、資生堂)

・株式会社コーセー(以下、コーセー)

▼こちらの記事に関する注意事項

*各社最新決算期の数値でランキングを作成しています。

*時価総額のみ執筆日当日の数値です。

*花王はIFRS導入企業、資生堂とコーセーは日本基準です。

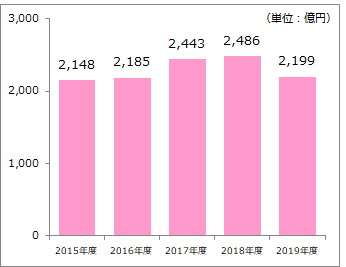

売上高

まずは売上高のランキングからみていきましょう。

最も売上高が高いのは花王、資生堂、コーセーとつづきます。

花王は資生堂の約1.3倍の規模があります。

また、資生堂はコーセーの約3.5倍の規模があります。

花王は最下位のコーセーの約4.6倍の規模ということになります。

化粧品だけの売上高でみてみると?

花王は化粧品事業だけでなく、ファブリック&ホームケア事業(主に日用品)をメインで展開している会社です。

そこで会社全体の売上ではなく、化粧品事業だけを取り出してランキングを作成してみました。

下記事業の数値を抜き出して作成。

・資生堂:日本、中国、アジアパシフィック、米州、欧州、トラベルリテール事業

・花王:化粧品事業

・コーセー:化粧品事業

売上高が最も高いのは資生堂、花王、コーセーとつづきます。

化粧品事業だけでみてみると、花王とコーセーは約500億円の差ということになります。

営業利益

つづいて営業利益のランキングです。

利益でも順位の変動はなく、最も利益が高いのは花王、資生堂、コーセーとつづきます。

花王は資生堂の約2倍の規模があります。

資生堂はコーセーの約3倍の規模があります。

花王はコーセーの約5倍強の規模があることがわかります。

営業利益率

売上高に占める営業利益に割合を示す営業利益率のランキングです。

こちらでは順位の変動があり、1位が花王ということに変わりはないのですが、2位にコーセーが浮上、最下位は資生堂という順位となりました。

売上原価率

各社の特徴を探るため、コスト構造も分解していきます。

売上原価率とは売上高のうち、売上原価(売れた商品の仕入れや製造にかかった費用)の割合を示す比率のことです。

売上原価率は低い方がより少ないコストで効率的に利益を生み出せるようになります。

売上原価率では最も低いのは資生堂、2位以下にコーセー、花王とつづきます。

扱っている商品や展開エリアが異なるので一概に比較することはできませんが、大きな傾向としては下記の通り読み解くことができます。

化粧品事業をメインで展開している資生堂が最も原価が低いということは化粧品は原価構造が良いと読み解くことができます。

一方、主に日用品を展開している花王が最も原価が高いということは日用品は化粧品より原価構造が悪いということになります。

販管費率

販管費率とは売上高のうち、販管費(販売費や広告宣伝費、運賃など)の割合を示す比率のことです。

販管費率は低い方がより少ないコストで効率的に利益を生み出せるようになります。

販管費率は売上原価率と1位と最下位の順位が逆転し、1位が花王、コーセー、資生堂とつづきます。

ただしこちらは花王はIFRS、コーセー、資生堂は日本基準という会計基準の差がありますので、その影響も大きいと考えられます。

大変ざっくりな解説をすると、IFRS(花王)は該当する販売促進費を販売費として計上するのではなく売上高から控除しているため、販売費は少なくなります。

広告宣伝費率

販管費の中身は各社で公表している内容が異なりますので、一概に比較することは難しいです。

そこで各社が共通で公表している数値である広告宣伝費(資生堂では媒体費という名称です)でランキングを作成してみました。

広告宣伝費とは、テレビCMやネット広告、パンフレット作成などにかかるコストのことです。

化粧品のブランド強化には多くのタレントを使用した大々的な広告を見ることがよくあるかと思います。

やはり資生堂は広告宣伝費を多く投下しており、一方コーセーや花王は少ない広告宣伝費で効率的に売り上げを上げていることがよくわかります。

研究開発費

メーカーにとって競争力の維持・向上するために必要な研究開発費についてもみていきましょう。

売上高のうち研究開発費が占める割合でランキングしています。

研究開発費に関しては花王が最も多くの費用を投下していることがわかります。

日用品業界の比較では、花王とユニ・チャームが3.9%で同率1位でしたので、そちらと比較すると、化粧品業界は売上高に占める研究開発費の割合はやや少なめという結果になりました。

海外売上高比率

つづいて海外売上高比率のランキングです。

メーカーは国内人口減少→国内需要減少という課題を抱えており、各社海外展開を強化しています。

資生堂の海外売上高比率=(中国+アジアパシフィック+米州+欧州+トラベルリテール事業売上高)/全社売上高により算出しています。

特に中国での展開が強い資生堂が1位という結果になりました。

資生堂はプレステージ製品などを中心に海外展開を進めており、海外企業の買収も積極的に行っています。

2位はアジア、米州、欧州を主な展開エリアに持つ花王です。

3位はアジアを中心に、米国、欧州での展開を行っているコーセーです。

時価総額

つづいて執筆日当日の時価総額のランキングです。

時価総額とはその企業の企業価値を表す指標で、業績だけなく将来の成長に対する期待も大きいことを意味します。

営業利益の順位と変わらず、1位は花王、2位以下にユニ・チャーム、ライオンとつづきます。

平均年収

最後にみなさん気になる平均年収のランキングです。

平均年収では1位がコーセー、花王、資生堂とつづきます。

売上規模では最下位だったコーセーが平均年収では1位という結果になりました。

▼化粧品業界についてこちらも読まれています

▼他の業界についてはこちらから

さいごに

いかがでしたか?

化粧品メーカーをさまざまな角度からランキングしてみました。

転職先、就職先を決める際、売上高のランキングだけではわからない部分もたくさんあるということがおわかりいただけたかと思います。

是非みなさんも色々な角度から企業を分析し、自分に合った会社を見つけてくださいね!

最後までお読みいただきありがとうございました。

▼ 最新記事をお知らせしています

<参考資料>